Kilka dni temu nagłówki portali ekonomicznych podawały, że Brytyjczycy zwiększą kwotę wolną od podatku do 10 tys. funtów. To 17 razy więcej niż w Polsce. Sprawa ta podnoszona jest nie bez przyczyny. Rzeczpospolita Polska w myśl obowiązującej konstytucji jest demokratycznym państwem prawnym, urzeczywistniającym zasady sprawiedliwości społecznej (Art. 2 Konstytucji RP), rozumianym jako nakaz tworzenia sprawiedliwego prawa i uchylania prawa niesprawiedliwego. Ponadto każdy polityk aspirujący do władzy obiecuje, że będzie zajmować się wspieraniem najuboższych. Tymczasem rzeczywistość ukazuje nam jak bardzo niesprawiedliwe, a więc z gruntu prawnego i moralnego złe, jest polskie prawo i system podatkowy.

W najprostszej możliwej definicji celem istnienia podatków jest zabezpieczenie potrzeb pieniężnych na realizację zadań państwa. Innymi słowy, ich funkcją jest wyłącznie przekazanie środków finansowych od podatników do administracji centralnej. W takim rozumieniu podatki powinny być tak wysokie, aby zebrana z nich suma wystarczyła na realizację wszystkich celów, a jeśli nie jest to możliwe, to przynajmniej aby pokryła możliwie jak największą część tej kwoty. Jest to również jedyne ujęcie, w którym opłacalne jest maksymalne zwiększanie fiskalizmu, rozumianego jako wielkość bazy podatników oraz przepływów pieniędzy od nich do budżetu. Każdy w miarę myślący człowiek musi zdawać sobie jednak sprawę, że jest to definicja niesamowicie uboga i nieobejmująca celów istnienia państwa, dla którego podatki są jedynie narzędziem, a nie celem samym w sobie.

Co to oznacza w praktyce? Przede wszystkim – podatki powinny w miarę możliwości współgrać z celem państwa, jakim jest zapewnienie bezpieczeństwa: socjalnego, emerytalnego, od agresji z zewnątrz i wewnątrz granic. Ponieważ Rzeczpospolita wzięła na siebie ciężar ochrony socjalnej swoich podopiecznych (Polaków), jako świadomi obywatele możemy od niej wymagać, aby robiła to z głową. A to z kolei oznacza, że podatki nie powinny być większym ciężarem, niż jest to absolutnie konieczne, i aby nie wpędzały w biedę.

Mając to wszystko na względzie ciężko jest uznać, że obecna kwota wolna od podatku jest racjonalna i sprawiedliwa. Jej bardzo niski poziom oznacza bowiem, że nawet najubożsi, żeby wymienić chociażby osoby pracujące za płacę minimalną, partycypują w “zrzutce” do budżetu. Z której później finansowane są transfery socjalne, takie jak pomoc społeczna dla najuboższych właśnie. Typowy przykład racjonalności polskiego prawa…

Ale czym właściwie jest kwota wolna od podatku? Serwis PIT.pl podaje taką definicję:

Niektórzy podatnicy mają możliwość płacić zaliczki na podatek dopiero po przekroczeniu pewnego limitu dochodów. Choć ich wynagrodzenie podlega opodatkowaniu i składkom ZUS, to do wartości wynagrodzenia w kwocie 3091 zł rocznie podatek nie wystąpi. Jest to tzw. kwota wolna.

Z preferencji podatkowej korzystają wyłącznie podatnicy opodatkowani podatkiem według skali podatkowej. Ryczałtowcy, podatnicy stosujący kartę podatkową, czy też rozliczający się liniowo, nie mają prawa do tej kwoty.

Kwota wolna od podatku jest więc progiem, do którego wynagrodzenie nie podlega podatkowi od osób fizycznych. Progiem w polskich realiach niesamowicie niskich, gdyż miesięcznie wynosi ona zaledwie 257,58zł. Z praktyki słyszałem o takich przykładach jej użyteczności, jak np. przenoszenie części dochodu osób zarabiających powyżej II progu podatkowego na studentów i późniejsze przekazanie pieniędzy “pod stołem”.

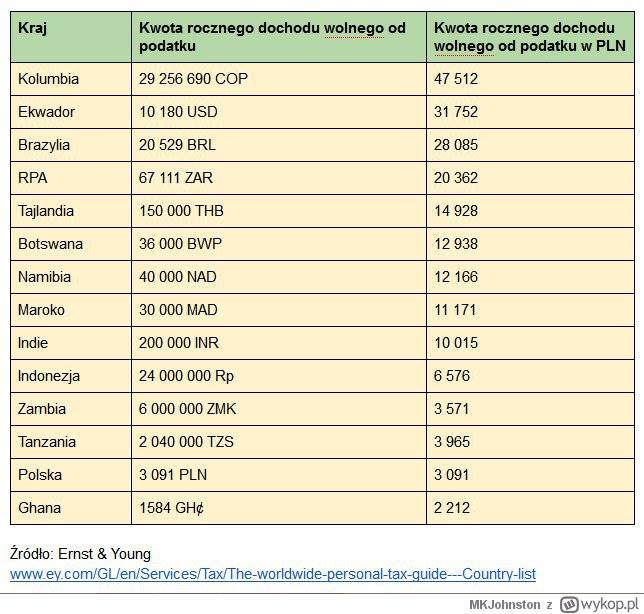

Argument o tym, że kwota wolna od podatku jest u nas zbyt niska urzędnicy często zbywają twierdzeniem, że w innych krajach jest ona owszem wyższa, ale są to bogate kraje z dużym dorobkiem, które na to stać. Tak jest faktycznie w przypadku Wielkiej Brytanii, Niemiec, Austrii. Możemy też jednak bez problemu wymienić kraje o znacznie niższym poziomie rozwoju od Polski, które kwotę tę mają dużo wyższą.

Aby jeszcze bardziej uświadomić czytelnikowi jak wielka przepaść dzieli Polskę i powyższe kraje dodam, że Ekwador, Kolumbia i Tajlandia mają około połowy naszego PKB per capita, Indonezja – 25%, a Indie – mniej niż 20%. Porównywalna w kwocie wolnej od podatku z nami Tanzania ma PKB per capita przeszło 13 razy niższe! Dlatego argument urzędników spokojnie można uznać za obalony.

Warto teraz zastanowić się nad konsekwencją podniesienia kwoty wolnej od podatku. Na pewno spowodowałaby ona w pierwszej chwili obniżkę wpływów z podatku PIT, gdyż zmniejszyłaby się baza podatkowa (łączne płace podlegające opodatkowaniu). Spadek ten jednak zostałby częściowo zrównoważony poprzez wzrost konsumpcji i przez płynący z niej podatek VAT. Dlaczego? Otóż osoby zarabiające w tej chwili płacę minimalną oddają rocznie aż 984zł w podatku dochodowym państwu. Gdyby te pieniądze zostały w ich kieszeni, większość poszłaby na konsumpcję. Wynika to z faktu, że możemy przenieść się do tańszego mieszkania, kupować tańsze jedzenie, ale nie da się tych kosztów ograniczać w nieskończoność. W praktyce osoby najuboższe przeznaczają znaczną część wydatków na jedzenie i rachunki. Nie są w stanie odłożyć żadnych pieniędzy na późniejszy okres.

Poza efektem prokonsumpcyjnych, wzrost kwoty wolnej od podatku miałby też bardzo ważne znaczenie dla sprawiedliwości społecznej. Stosowana obecnie stawka progresywna w podatku dochodowym de facto jest stawką liniową, gdyż na drugi próg podatkowy łapie się tylko ok. 1% wszystkich podatników. Mało tego, te osoby to najczęściej wysocy urzędnicy, którzy w przeciwieństwie do menedżerów i prezesów dużych korporacji nie mogą uciec w samozatrudnienie. Z kolei przedsiębiorcy i osoby prowadzące jednoosobową działalność gospodarczą (która, jak wspomniałem, może być sposobem na ucieczkę od 32% PIT) płacą albo liniowo 19%, albo w ramach ryczałtu maks. 20% (lub mniej, bo najniższa stawka to ledwie 3% i obowiązuje m.in. w działalności usługowej-handlowej i gastronomicznej).

W ten sposób najbardziej poszkodowanymi pracownikami są właśnie ci najbiedniejsi, bo muszą płacić i podatek dochodowy, i składki na ubezpieczenia społeczne. Często powoduje to (szczególnie w rodzinach wielodzietnych), że brakuje im na podstawowe wydatki i muszą ubiegać się o pomoc społeczną, a czasem nawet odbierane są im dzieci(!!!). I tak koło się zamyka, a etaty urzędnicze, pośredniczące w transferach socjalnych, pęcznieją. Zamiast więc wydawać na urzędników i pracowników socjalnych, podnieśmy kwotę wolną od podatku. Im mniej pieniędzy będzie przepływać przez system finansów publicznych, tym mniej urzędników będzie go obsługiwać. W ten sposób nasze działanie uzyskuje kolejne efekt, tym razem racjonalizatorski.

Podsumowując, podwyżka kwoty wolnej od podatku powinna być jednym ze sztandarowych rozwiązań każdej organizacji reformatorskiej, walczącej o bardziej sprawiedliwe i wydajne prawo i system podatkowy. Ma ona tę przewagę nad innymi, skomplikowanymi reformami, że mogłaby być przeprowadzona bardzo szybko i bez dużych problemów – wystarczy zmiana progu podatkowego bądź kwoty pomniejszającej podatek (obie te liczby zapisane są w Ustawie z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych z późn. zmianami). Można by jej dokonać już od następnego roku podatkowego. Dzięki odciążeniu najbiedniejszych rodzin wsparłaby ona także bardzo kulejącą w Polsce politykę prorodzinną, zmniejszyłaby transfery socjalne i zmniejszyła ilość urzędników niezbędnych do ich obsługi. Urzędy Skarbowe także miałyby mniej pracy, gdyż duża część dotychczasowych podatników zostałaby niejako wyłączona z systemu. Miejmy nadzieję, że stanie się to jak najszybciej!